La location meublée est souvent réputée avantageuse sur le plan fiscal pour les bailleurs. En réalité, peu de propriétaires connaissent et utilisent ce statut correctement.

Dans cet article, nous allons expliquer comment le régime de statut LMNP réel (LMNP) vous permettra d’économiser une part importante des impôts sur vos loyers grâce à l’amortissement et à un régime fiscal très avantageux sur les gains en capital .

A lire en complément : Investir dans l'immobilier en Espagne

Plan de l'article

- LMNP : régime microBIC ou réel ?

- Comment puis-je opter pour le véritable régime LMNP ?

- Quelles dépenses devraient être déduites dans le PNML réel ?

- Simulateur LMNP réel : annuler les taxes (presque)

- Limite de déficit et report possible de l’APNL réel

- Revente en LMNP : calcul du gain en capital

- Cumul LMNP réel avec d’autres supports (Pinel, SCI, etc)

- Utiliser un comparateur en ligne pour trouver un expert comptable

LMNP : régime microBIC ou réel ?

Quelles sont les exigences relatives au statut du PNMT ?

La majorité de nos clients de gestion locative louent sans le savoir avec le statut de société de location meublée non professionnelle (LMNP) . Il est défini par opposition au statut d’entreprise de location meublée professionnelle, qui ne s’applique que si les deux conditions suivantes sont remplies :

Lire également : Focus sur le marché immobilier à Rennes

1° L’annuelles revenus tirés de cette activité par tous les membres du ménage fiscal dépassent 23 000 euros ; (2) Ces recettes dépassent les revenus du ménage fiscal soumis à l’impôt sur le revenu dans les catégories de salaires et traitements au sens de l’article 79, les bénéfices industriels et commerciaux autres que ceux provenant de l’activité de crédit-bail meublé, les bénéfices agricoles, les bénéfices non commerciaux et les revenus de gestionnaires et associés visés à l’article 62.

Source : Article 155 du Code général des impôts L’ obligation d’inscription au registre du commerce a récemment été abrogée (sources).

Si vous ne remplissez pas ces deux conditions de manière simultanée, bravo vous louez dans meublé comme une location meublée non professionnelle (le régime ne s’applique pas aux locations vides).

Choix de schéma réel simplifié dans LNPA

Une fois que vous avez validé votre participation aux critères de la NMPA, vous avez le choix entre deux plans pour déclarer vos loyers considérés comme des bénéfices industriels et commerciaux(BIC) :

- le Micro-BIC où vous déclarez un paquet de charges correspondant à 50% du loyer encaissé

- le régime réel dans lequel vous déclarez vos dépenses de location en termes réels, plus l’amortissement qui correspond à l’intérêt total du régime

Examinons les détails de ce véritable régime de PNML qui est l’un des derniers créneaux fiscaux accessibles au locateur — nous parlons d’un créneau fiscal parce que, comme vous le verrez, vous serez en mesure d’exonérer complètement de l’impôt sur vos loyers .

Comment puis-je opter pour le véritable régime LMNP ?

Seuil de loyer et option réelle

Si vos loyers perçus au cours de l’année civile dépassent 70 000€ , le plan réel s’applique automatiquement.

Si vos loyers sont inférieurs à 70 000€ , vous pouvez opter pour le programme réel (sinon, par défaut, le programme Micro-BIC et sa réduction de 50 % s’appliquent).

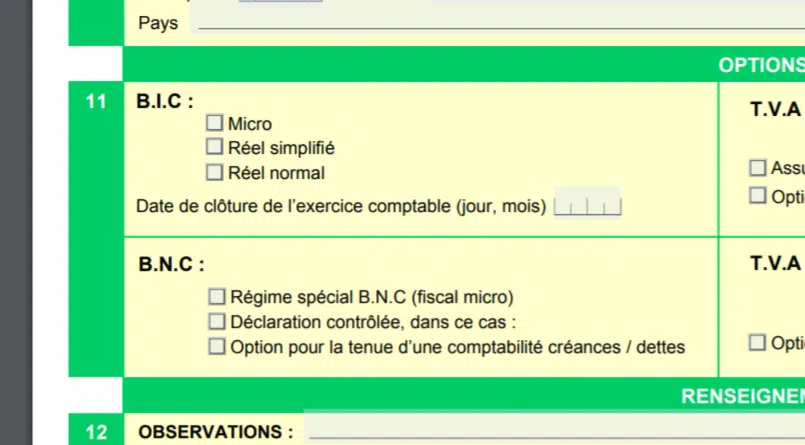

Dans le cas d’unpremière location meublée, vous avez l’obligation de vous déclarer au greffe du Tribunal de Commerce en envoyant la déclaration P0i dans les 15 jours suivant votre début d’activité, vous trouverez un aperçu au contraire. Sur cette déclaration, vous serez en mesure d’opter pour le vrai schéma. L’option PBL réelle s’appliquera donc pendant deux ans, en commençant par l’activité des revenus de la première année.

Loyers annuels Alimentation micro-BIC Régime réel Moins de 70 000€ Automatique Facultatif Supérieur à 70 000€ Impossible Obligatoire Date limite pour passer du micro-BIC au réel

Vous avez fait votre déclaration P0i au démarrage et souhaitez passer au LMNP réel ? Vous devez demander à l’administration fiscale la modification avant le 1er février de l’année civile au cours de laquelle vous souhaitez bénéficier (c.-à-d. avant le 1er février 2020 si vous voulez déclarer votre revenu 2020 en termes réels).

Comme pour le micro-BIC, l’option réelle est activée pendant 2 années civiles et tacitement renouvelé tous les 2 ans.

Déclaration P0i tardive

De nombreux propriétaires ne savent pas qu’une déclaration initiale de PoI est requise. Si nécessaire, l’administration ne sera pas au courant de votre activité LMNP et vous aurez probablement déclaré vos loyers au programme Micro-BIC.

Notre recommandation est de faire cette déclaration P0i dès que possible , en expliquant de bonne foi votre retard par un manquement à votre obligation. Mieux vaut tard que jamais, et l’administration fiscale sera en mesure d’être compréhensive.

L’ avantage d’une déclaration P0i, même tardive, est de pouvoir choisir a posteriori le schéma réel . Donc, si vous avez commencé une activité meublée en 2019 et que vous déclarez tardivement votre activité en 2020, il est possible d’opter pour le plan réel pour votre revenu 2019 (et pour votre revenu de facto 2020).

Nous vous recommandons de faire appel à notre comptable partenaire (voir ci-dessous) pour compenser votre situation fiscale. Procédures de régularisation sont généralement possibles jusqu’à l’été 2020 pour les loyers 2019.

Obligation de déclaration par un comptable dans LMNP

Même si ce n’est pas obligatoire, nous vous recommandons fortement de vous adresser à un comptable pour remplir votre rapport sur le PNML réel.

L’ option réelle vous oblige à établir un état de résultat et un bilan de l’actif avec amortissement par composantes que nous allons détailler dans les sections suivantes. Ce sont des concepts complexes qui causent des erreurs potentielles.

Veuillez noter que les honoraires de notre comptable partenaire varient entre 500 et 600€, que vous pouvez déduire du revenu de la propriété ; en outre, l’adhésion supplémentaire à un Centre de Gestion Autorisé (CGA) vous permet de récupérer 2/3 des honoraires du comptable et de la CGA en taxes réduites .

Il est donc à la fin beaucoup de temps économisé, une grande sécurité sur l’assemblage et les coûts de l’ordre de quelques centaines d’euros maximum (par rapport aux milliers d’euros de taxes que vous économiserez probablement).

Simulation LMNP gratuit sans engagement

Notre équipe a soutenu plus de 40 000 propriétaires dans leur projet d’investissement locatif depuis 2012.

Si vous souhaitez avancer sur un projet LMNP, notre comptable partenaire peut vous aider à valider votre éligibilité au programme et la valeur du choix de cette option.

Pour prendre un rendez-vous téléphonique avec notre comptable

Quelles dépenses devraient être déduites dans le PNML réel ?

Principe d’amortissement dans LMNP

Le principe du système réel est assez simple : contrairement au micro-BIC où vous déduisez une commission de 50%, vous devrez déduire vos frais en fonction de leur valeur réel.

Le régime réel de location meublée présente deux particularités par rapport au régime réel de location vide :

- la liste des dépenses déductibles n’est pas définie (ce qui est également le cas dans une entreprise recevant bénéfices industriels et commerciaux)

- les dépenses importantes sont amorties sur plusieurs années, tout comme la valeur du bien que vous pouvez amortir chaque année est appelée amortissement .

Qu’ est-ce que l’amortissement ?

Une amortissement est un concept comptable (pas de flux financiers réels) qui vous permet de lisser l’impact d’un investissement ou d’une dépréciation de la valeur d’un actif sur plusieurs années.

Dans le cas d’une location meublée, si vous dépensez 10.000€ pour refaire une cuisine, vous serez en mesure de lisser cette dépense sur plusieurs années. En ce qui concerne l’amortissement, vous pouvez également considérer que votre toit perd sa valeur chaque année, de sorte que vous pouvez facturer une dépense théorique chaque année, correspondant à la perte de valeur de votre bien immobilier qui a un toit vieillissant.

Dépenses réelles déductibles au cours de l’année civile

En l’absence d’une liste exhaustive, vous serez en mesure de facturer arbitrairement votre revenu de location pour l’année pour les petites dépenses que vous avez engagées pour louer votre propriété. La limite de 500€ semble apparaître de plusieurs sources non officielles mais la chose la plus simple sera de laisser votre comptable agréé choisir de s’occuper de cette déclaration.

Ces petites dépenses imputables peuvent comprendre :

- intérêts d’emprunt et assurance emprunteur

- les frais d’agence pour l’achat et les frais de notaire si vous décidez de ne pas les amortir (voir suite)

- frais d’agence pour les frais de location ou de rédaction de bail

- primes d’assurance (PNO ou assurance loyer impayé)

- remplacement des petits appareils ménagers

- impôt foncier et CFE

- charges communes de copropriété à l’exclusion des travaux

Dépenses réelles amortissables sur plusieurs années

Les dépenses importantes que vous engagez au cours de l’année civile seront amorties sur plusieurs années . Chaque type de dépense a sa période d’amortissement spécifique correspondant à peu près à la durée de la dépense que vous engagez.

Votre comptable sera responsable de la ventilation de chaque dépense, mais voici quelques exemples simples et habituels :

- Un canapé à 2000€ amorti sur 5 ans : vous déduisez 400€ de charges par an pendant 5 ans

- Travaux de peinture de €10.000amortis sur 10 ans:1000€ par an pendant 10 ans

- Travaux de réparation de toit de 30 000€ amortis sur 30 ans : 1000€ par an pendant 30 ans

Pour les honoraires d’agence et les notaires, vous pouvez les amortir sur une période équivalente à celle du bien (voir section suivante), si vous avez décidé de ne pas les facturer comme dépenses réelles directes pour le premier exercice financier.

Cet amortissement des grandes dépenses a l’avantage de lisser les dépenses sur plusieurs années et de ne pas se retrouver avec un déficit important un an, puis des exercices financiers positifs.

Durée de vie d’amortissement en LMNP réel

La spécificité principale du plan réel est d’être en mesure d’ amortir vos actifs et d’amortir vos dépenses importantes.

Comme nous l’avons vu, l’amortissement est un amortissement comptable qui sera imputé sur vos loyers comme une dépense « fictive » chaque année. Nous parlons d’une dépense fictive parce que vous n’allez pas vraiment la débourser, elle sera simplement imputée au revenu et donc réduira votre assiette fiscale.

De la même manière que l’amortissement de charges importantes, l’amortissement de votre bien (de facto inscrit sur l’actif de votre bilan locatif) doit être géré par votre comptable car il répond à des règles comptables précises, notamment sur la répartition des actifs immobiliers en composantes chacune avec un durée du temps.

Pour l’ordre de grandeur, vous serez en mesure d’amortir 85% de la valeur de la propriété sur une période indicative de 30 ans. 85% sont généralement retenus comme valeur de la propriété, les 15% restants étant la valeur de la propriété du terrain qui n’est pas amortissable.

Les 30 années d’amortissement sont également données à des fins d’information, votre comptable fera la décomposition par composantes, chaque composant ayant sa propre durée de vie d’amortissement. Voici quelques exemples tirés du site de l’impôt :

Composant Part de la valeur de l’actif Durée d’amortissement Tissu 70% 80 ans Toit 10% 25 ans Installations électriques 5% 25 ans Aménagements intérieurs 8% 15 ans Reprenons notre valeur moyenne de 85% amortie sur 30 ans. Si vous avez acheté un bien à 200.000€, vous pourrez donc facturer un amortissement annuel de 5666€ (200.000 X 0.85/30). Comme nous le verrons dans l’exemple suivant, cette dépréciation de l’actif réduira considérablement votre revenu imposable.

Simulateur LMNP réel : annuler les taxes (presque)

Exemple de LMNP réel avec un faible rendement locatif

Nous prendrons ci-dessous un exemple d’appartement de deux pièces acheté 400k€ net vendeur à Paris loué 1500€ hors charges avec un prêt à 200K€.

Régime Régime réel Micro-BIC Commentaires Loyers perçus 18 000€ 18 000€ Propriété à 400k€ net vendeur loué meublé 1500€/mois HC Dépenses courantes 1 500€ Assurance loyer impayé, électroménagers, petites réparations Intérêts empruntés 2 000€ Travaux amortis 1 000€ Bien amortissement 12.000€ 400k€ amortis sur 33 ans Impôts 1 000€ Impôt foncier CFE Coûts fixes amortis 4,500€ Capacité d’amortir les honoraires d’agence et les honoraires de notaire Total des dépenses 22,000€ 9 000€ Revenu imposable — 4000€ 9 000€ #magie Impôts 0€ 3600€ Marginal 45% Refaire la simulation avec vos données

Dans l’exemple ci-dessus, nous notons que la dépréciation de la propriété à 3% compense presque tout le loyer (rappelez-vous que les rendements bruts à Paris ne sont que de 4% par ordre de grandeur sur la location meublée).

À location basse rendement, la dépréciation de la propriété est donc prépondérante . Si vous louez dans une zone avec un rendement locatif de 8 % (par exemple une maison meublée à Saint-Malo), l’amortissement du bien sera proportionnel au loyer deux fois plus bas.

Enfin, notez dans le tableau précédent la possibilité de déduire vos intérêts de prêt comme location vide, mais aussi d’amortir vos honoraires de notaire et vos honoraires d’agence (respectivement 28k € et 16k € amortis sur 10 ans).

Coût comptable LMNP réel simplifié

L’ exemple précédent vous épargnant 3600€ d’impôts sur l’année a un coût caché : les honoraires du comptable qui s’occupera de votre carnet d’impôts (bilan de résultat, bilan et amortissement). Il est en effet complexe, chronophage et risqué de prendre soin de cette déclaration, un comptable éventuellement couplé à un centre de gestion agréé vous coûtera environ 600€ par an, coût fixe par lot éventuellement dégressif en fonction de la taille de votre portefeuille immobilier.

Simulation LMNP gratuit sans engagement

Notre équipe a soutenu plus de 40 000 propriétaires dans leur projet d’investissement locatif depuis 2012.

Si vous souhaitez avancer sur un projet LMNP, notre comptable partenaire peut vous aider à valider votre éligibilité au programme et la valeur du choix de cette option.

Pour prendre un rendez-vous téléphonique avec notre comptable

Limite de déficit et report possible de l’APNL réel

L’ exemple précédent montre un déficit dans le compte de profits et pertes de votre actif. Plusieurs règles encadrent ce déficit, que nous allons résumer.

Limite du déficit d’amortissement

Dans notre calcul précédent, la dépréciation de la propriété était la principale charge comptable créant le déficit à la fin. Dans la pratique, le revenu imposable de 0 aurait dû être conservé parce que l’amortissement du bien ne peut pas créer de déficit ou l’augmenter s’il existe déjà à la suite des imputations des dépenses réelles (dépenses directes ou travaux amortis).

D’ autre part, il est tout à fait possible de créer un déficit sur la base des seules dépenses réelles. La question se pose alors du report des déficits aux années suivantes.

Source : Site Web de Bofip Impôts

Report du déficit

Un déficit sur un an (qui ne peut être créé que par des dépenses réelles) peut être reporté aux années suivantes jusqu’à un maximum de 10 ans.

La partie inutilisée de l’amortissement de la propriété (pour rappel, vous ne pouvez déduire que dans un exercice financier jusqu’au montant du solde positif résiduel) peut être reportée indéfiniment , c’est en tout cas notre lecture de l’article 39C du Code des impôts.

Revente en LMNP : calcul du gain en capital

Ce n’est pas l’amortissement de la propriété qui rend le réel meublé régime de location un créneau fiscal ; il est le calcul de la valeur excédentaire de la propriété amortie .

Dans la comptabilité commerciale classique, lorsqu’un actif est vendu, le gain en capital utilisé comme base d’imposition est calculé en faisant la différence entre le prix de vente et le prix d’achat de l’actif amortissé.

Dans notre exemple, cela signifierait que si vous achetez un bien 400k€ que vous vendez 430k€ dix ans plus tard après avoir déprécié 2% de la propriété chaque année, vous paierez approximativement une valeur plus sur 430k€ — 80% de 400k€ = 110k€. Fondamentalement, toute la dépréciation que vous avez retirée de votre loyer se reflète dans la plus-value.

La magie du régime LMNP réel réside dans le calcul du gain en capital, qui est celui des particuliers, c’est-à-dire un calcul sans tenir compte de l’amortissement (ou de l’amortissement) des actifs .

Dans l’exemple précédent, vous ne paierez que des impôts sur 30 000€ de capital gain (plus de détails sur l’imposition du gain en capital ici), de sorte que vous avez réellement gagné les 80k € amortissés pendant le bail.

Cumul LMNP réel avec d’autres supports (Pinel, SCI, etc)

En conclusion, nous voulions vous rappeler comment structurer votre PNML réel avec d’autres arrangements fiscaux et patrimoniaux dont vous avez probablement entendu parler.

Pour Pinel , la réponse est simple : le LMNP réel n’est pas possible parce que l’appareil Pinel nécessite une location sous vide. Pinel et LMNP réel sont les deux régimes fiscaux les plus recommandés par les conseils de gestion de patrimoine. Le LMNP réel a notre préférence car vous n’avez aucune contrainte sur le zonage de la propriété, le niveau des loyers ou les plafonds de ressources des locataires (voir Pinel vs Real LMNP).

Si vous investissez dans plusieurs entreprises , vous ne pourrez plus bénéficier des avantages décrits dans l’article si vous optez pour un SCI. Vous devrez passer par une LLC familiale si vous voulez investir avec des parents et faire de réels LMNP pour beaucoup.

Si vous voulez louer en vertu de l’accord ANAH et bénéficier de l’ancienne Cosse, le vrai LMNP n’est pas plus possible car le logement doit être loué vide. Même pour Malraux (rénovation en centre-ville) et Girardin (investissement dans les départements d’outre-mer).

——

En résumé, le régime réel est intéressant dans les zones à faible rendement locatif, pour de gros montants de loyer et une grande tranche d’imposition marginale vous permettant d’absorber largement le coût supplémentaire d’un comptable.

Simulation LMNP gratuit sans engagement

Notre équipe a soutenu plus de 40 000 propriétaires dans leur projet d’investissement locatif depuis 2012.

Si vous souhaitez avancer sur un projet LMNP, notre comptable partenaire peut vous aider à valider votre éligibilité au programme et la valeur du choix de cette option.

Utiliser un comparateur en ligne pour trouver un expert comptable

Outre son action sur la comptabilité, l’expert comptable apporte son expertise sur le fonctionnement d’une entreprise, d’un point vue financier, mais également fiscal et juridique. Il accompagne dans la prise de décision, et son but est de s’assurer du bon fonctionnement de l’entreprise.

Avoir à ses côtés un expert comptable est donc impératif si l’entreprise souhaite prendre les bonnes décisions, celles qui la font évoluer dans le bon sens. Mais les experts comptables sont nombreux, et il n’est pas forcément aisé de trouver le bon.

Si votre but est de bien vous entourer, on vous conseille de faire confiance à un comparateur pour trouver des experts comptables en ligne. C’est rapide et pratique. Vous découvrez par le biais d’une courte présentation chaque expert comptable, et vous pouvez vous rendre sur leur site internet pour en apprendre plus sur leur fonctionnement.

C’est la solution idéale pour trouver un expert comptable qui répond à vos besoins et qui est capable de vous accompagner, de vous conseiller, et de vous aider dans la prise de décision. Alors n’hésitez pas à découvrir tous les profils. Il ne vous restera par la suite plus qu’à faire un choix.